宅地等の税負担の調整措置

宅地等の税負担の調整措置とは

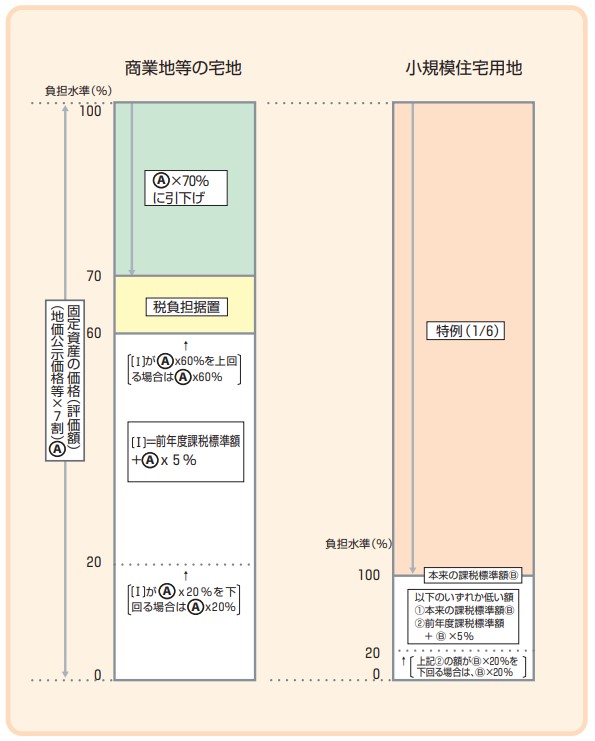

宅地および宅地とみなされる商業用地や工業用地の税負担の調整措置は、固定資産税において、納税者の税負担の急激な増加を避けるため、地域や土地によりばらつきのある負担水準(評価額に対する税額の割合)を一定の水準に均衡化させ、公平な課税を行うことを目的としています。

具体的には、負担水準(※)を指標に、負担水準が高い土地については、税負担を引き下げまたは据え置き、負担水準の低い土地については、なだらかに税負担を上昇させることにより、土地の税負担のばらつきの幅を狭めていく仕組みになっています。

(※)負担水準とは、令和7年度評価額に対する令和6年度課税標準額の割合を表します。

令和7年度の税負担の調整措置

次の算式によって求めた負担水準に応じて、なだらかな税負担となるよう令和6年度の課税標準額に次の表の負担水準に応じた調整措置がとられます。

住宅用地

負担水準=[令和6年度の課税標準額÷〔令和7年度の評価額×住宅用地特例率(※)〕]×100パーセント

※住宅用地の課税標準の特例措置により、6分の1または3分の1

商業地等(住宅用地以外の宅地など)

負担水準=令和7年度の課税標準額÷令和7年度の評価額×100パーセント

| 負担水準 | 課税標準額 |

|---|---|

| 70パーセント以上 | 令和7年度評価額×70パーセント |

|

60パーセント以上70パーセント未満 |

令和6年度課税標準額(据え置き) |

| 60パーセント未満 |

令和6年度課税標準額+令和7年度評価額×5パーセント ※ただし、令和7年度評価額の60パーセントを上回る場合は60パーセント相当額、令和7年度評価額の20パーセントを下回る場合は20パーセント相当額が令和7年度の課税標準額となります。 |

関連情報

このページに関するお問い合わせ

税務部資産税課

〒527-8527 東近江市八日市緑町10番5号(新館1階)

IP電話:050-5801-5605(土地係) 050-5801-5637(家屋係)

電話:0748-24-5605(土地係) 0748-24-5637(家屋係)

ファクス:0748-24-5577

ご意見・お問い合わせフォーム