住宅借入金等特別税額控除(住宅ローン控除)

一定の要件に該当する場合は、所得税の額から控除しきれなかった住宅借入金等特別税額控除(住宅ローン控除)額を翌年度分の市県民税から控除することができます。

対象者

平成21年1月1日から令和5年12月31日までに入居し、所得税から控除しきれない住宅ローン控除可能額がある人

※所得税において住宅ローン控除を適用しなくても所得税が課税されない人は、対象となりません。

控除適用額

平成21年1月1日から平成26年3月31日までの入居分について、次のいずれか少ない方の額

- 所得税から控除しきれなかった住宅ローン控除可能額

- 所得税の課税総所得金額等×5%(最高97,500円)

平成26年4月1日から令和3年12月31日までの入居分について、次のいずれか少ない方の額

- 所得税から控除しきれなかった住宅ローン控除可能額

- 所得税の課税総所得金額等×7%(最高136,500円)

令和元年10月1日から令和2年12月31日までの入居かつ特別特定取得に該当するものについて、適用年の11年目から13年目までの各年における控除額は、次のいずれか少ない方の額(最高限度額あり)

- 特別特定取得に係る住宅借入金等の年末残高×1%

- (住宅の取得等で特別特定取得に該当するものに係る対価の額または費用の額-消費税額等相当額)×2%÷3

※課税総所得金額等とは、所得税の課税総所得金額、課税退職所得金額、課税山林所得金額のことをいいます。

※この額が0円になる人または市県民税が非課税の人や均等割のみの課税となる人は、市県民税において住宅ローン控除は適用されません。

新型コロナウイルス感染症の影響による特別特定取得に該当する住宅借入金等特別税額控除の特例

新型コロナウイルス感染症の影響で住宅工事の遅延などにより、令和2年12月31日までに入居できなかった場合でも以下の要件を満たし、令和3年12月31日までに居住の用に供していれば令和4年度(所得税は令和3年分)から13年間控除の適用を受けられます。

要件

- 新築については、令和2年9月30日まで、建売住宅、既存住宅の取得または増改築などを行った場合は、令和2年11月30日までに契約が行われていること。

- 既存住宅取得後の増改築などについては、既存住宅取得の日から5ヵ月後まで、もしくは関連税制法案の施行の日から2ヵ月後までに契約が行われてること。

適用を受けるには

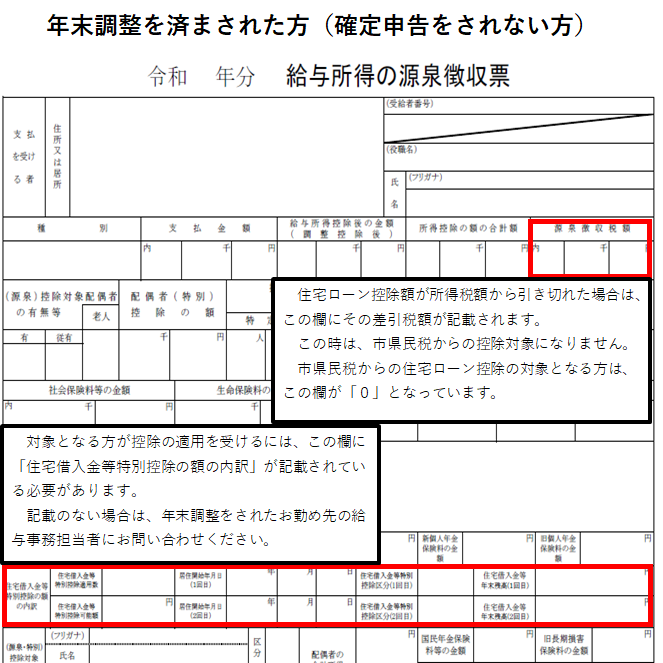

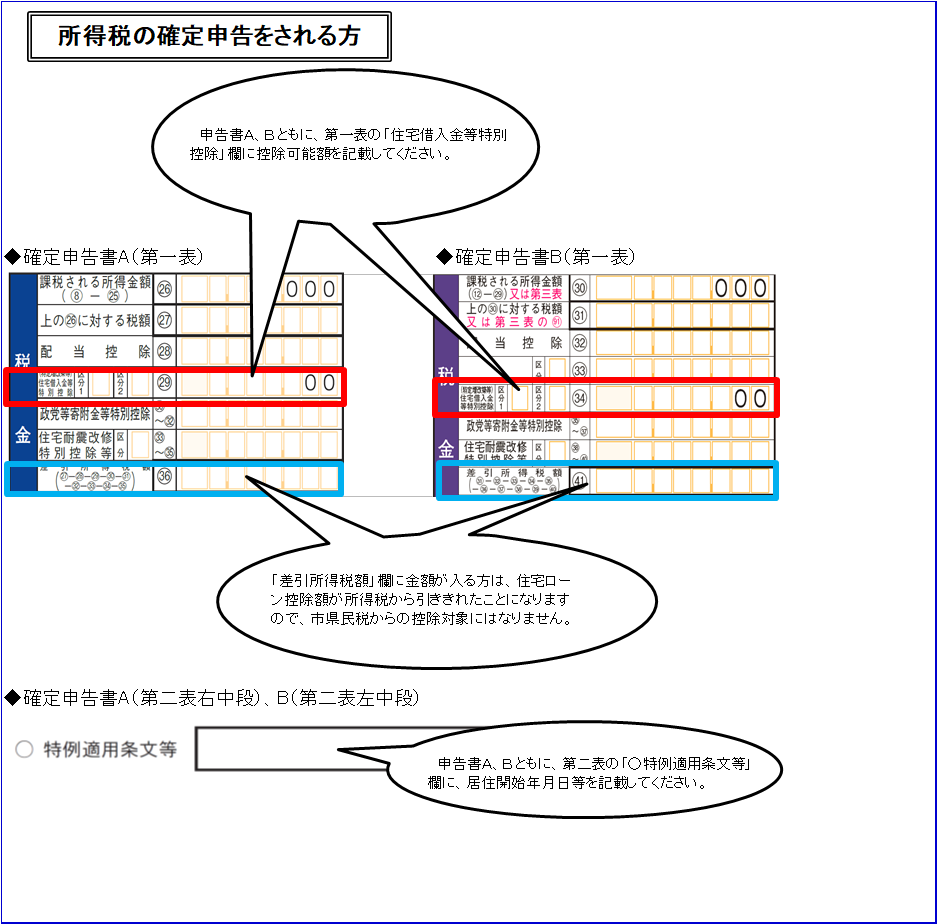

年末調整や確定申告で住宅ローン控除を申告することにより、市県民税の住宅ローン控除が適用されます。ただし、「給与所得の源泉徴収票」や「確定申告書」に必要事項が記載されていなければ適用されませんので、それぞれの記載事項を必ず確認してください。

※入居した年は確定申告が必要です。注意してください。

注意事項

《年末調整をされる事業所の皆さんへ》

年末調整をされた人は、『給与支払報告書』の摘要欄に“住宅借入金等特別控除可能額”と“居住開始年月日”が正しく記載されていないと適用が受けられません。

事業所の皆さんは、記載間違いや記載漏れのないようにお願いします。

詳しくは、次のリンクをご覧ください。

このページに関するお問い合わせ

税務部市民税課

〒527-8527 東近江市八日市緑町10番5号(新館1階)

IP電話:050-5801-5604 電話:0748-24-5604

ファクス:0748-24-5577

ご意見・お問い合わせフォーム